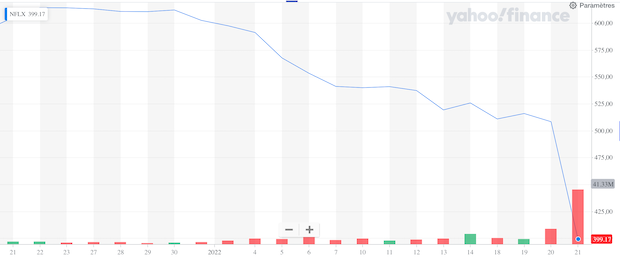

Tous les analystes y sont allés de leurs commentaires ; les éditorialistes économiques, soudainement épris du marché SVOD, ont tiré des plans sur la comète concernant l’avenir de la plateforme, les JT ont diffusé des sujets sur le gadin de Netflix, alors que les patrons de Los Gatos se sont montrés super détendus lors de la session vidéo avec les analystes. En effet, les résultats du 4ème trimestre 2021 et les prévisions du premier trimestre 2022 ont provoqué un gros trou d’air sur le cours de bourse qui est passé de 508 dollars à 396 en quelques heures.

Du jour au lendemain, la capitalisation boursière de Netflix a perdu 50 milliards de dollars à 176 milliards de dollars, faisant du 21 janvier 2022 sa pire journée en bourse depuis juillet 2012, date à laquelle l’action avait entamé une chute vertigineuse pendant plusieurs mois.

Cours de Bourse de Netflix – Source : Yahoo Finances

2021, année des records

Tout ça parce que les investisseurs viennent de comprendre que le marché nord-américain arrivait à saturation et que la croissance du leader mondial de la SVOD reposait désormais sur l’international. Pourtant les résultats de l’année 2021 n’ont jamais été aussi élevés : 30 milliards de dollars de chiffre d’affaires (en hausse de 19% par rapport à 2020, le bénéfice d’exploitation atteint 6,2 milliards de dollars (en hausse de 35% par rapport à 2020) et le portefeuille abonnés atteint 222 millions d’abonnés ce qui fait dire aux dirigeants dans leur lettre aux actionnaires : « Même dans un monde d’incertitude et de concurrence accrue, nous sommes optimistes quant à nos perspectives de croissance à long terme, car le streaming supplante le divertissement linéaire partout dans le monde. »

Sur les 18,1 millions de nouveaux abonnés recrutés en 2021, Netflix n’en a ajouté que 1,27 million en Amérique du Nord, soit 7% du total, pour atteindre un portefeuille de 75,2 millions d’abonnés ; alors que la zone EMEA rattrape son retard en ajoutant 7,33 millions d’abonnés en 2021 pour terminer à 74 millions d’abonnés.

A ce rythme, le nombre d’abonnés de la zone EMEA dépassera celui de la zone UCAN en 2023.Mais tout le monde se pose la même question : est-ce la fin de Netflix ? Est-ce que Netflix peut continuer à investir 20 milliards de dollars dans les programmes si les abonnés ne sont pas au rendez-vous ? Maintenant que les studios se sont mis en ordre en marche, Netflix pourra-t-elle résister aux Blockbusters des studios qui bénéficient de la puissance de la salle ?

275 millions d’abonnés en 2026

Le cabinet spécialisé Digital TV Research estimait en novembre dernier que Netflix atteindrait 275 millions d’abonnés en 2026. Soit 53 millions de nouveaux abonnés à recruter sur les 5 prochaines années à raison d’une moyenne d’un peu plus de 10 millions d’abonnés par an si on applique un raisonnement linéaire. Dans les faits, en prenant en compte la prévision de Netflix pour le premier trimestre 2022, l’année complète pourrait atterrir avec 12 millions d’abonnés supplémentaires, puis 11 millions en 2023 et 10 millions les années suivantes.

Des chiffres de conquête nettement plus faibles que les années précédentes qui préfigurent le nouveau paysage concurrentiel de la SVOD mondiale. Cependant, il est peu probable que Netflix recrute 6 millions d’abonnés en moins en 2022 qu’en 2021. Toutefois pour parvenir à tenir cette tendance, Netflix va devoir prendre en compte de nouveaux paramètres, car la compétition internationale de la SVOD devient de plus en plus complexe.

Croissance : un marché moins lisible

Reed Hastings, le co-CEO de Netflix le reconnait : « il y a deux ans, nous étions 10 millions au-dessus du plan, ce qui a été un choc. L’année dernière, nous étions 9 ou 10 millions en dessous. Et donc cela rend la lecture difficile. Dans les années précédentes, nous étions très stables, donc nous pouvons avoir confiance dans les tendances progressives. »

La seule certitude à laquelle les patrons de Netflix croient est toujours la même : « Le linéaire se dissipe au cours des 10 à 20 prochaines années, la confiance dans cette thèse est très élevée car tout le monde se lance dans le streaming. »

A l’horizon 2026, Netflix se situera sans doute dans une fourchette comprise entre 270 et 300 millions d’abonnés dans le monde, à moins que ses diversifications dans le jeu vidéo et les produits dérivés viennent troubler son image de streamer et porter un coup d’arrêt à sa croissance.

Concurrence : la pression augmente à l’international

Netflix a bénéficié d’une avance très confortable sur la plupart de ses concurrents américains. Sauf que depuis 18 mois, la concurrence se fait plus précise.

Ce que les dirigeants de Netflix valident : « La concurrence n’a fait que s’intensifier au cours des 24 derniers mois, alors que les sociétés de divertissement du monde entier développent leur propre offre de streaming. Bien que cette concurrence accrue puisse affecter quelque peu notre croissance marginale, nous continuons à croître dans tous les pays et régions où ces nouvelles alternatives de streaming ont été lancées. Cela nous conforte dans l’idée que la plus grande opportunité dans le domaine du divertissement est la transition du linéaire au streaming et qu’avec moins de 10 % du temps total d’écran de télévision aux États-Unis, notre plus grand marché, Netflix dispose d’un énorme potentiel de croissance si nous continuons à améliorer notre service. »

Malgré cela, c’est à l’international que Netflix a le plus progressé en 2021. Mais ses concurrents les plus virulents ne sont pas encore déployés en Europe : HBO Max, Peacock et Paramount+ n’en sont qu’au début de leur développement international ; Disney+ et Amazon Prime Video commencent à menacer le leadership de Netflix et la dépassent dans certains pays. Une récente étude de l’Observatoire européen de l’Audiovisuel a récemment révélé que Netflix était le troisième groupe média européen en 2020 et le premier acteur du marché SVOD en Europe, une position que voudrait sans doute récupérer ses deux principaux rivaux historiques.

Offre : la folie des investissements des studios

Pendant longtemps Netflix n’a pas eu de concurrence sur le marché des droits SVOD. Pire, le service de streaming s’alimentait auprès des studios, devenus depuis ses principaux concurrents. Maintenant que tous les grands studios américains ont leurs propres services (SVOD et AVOD), ils investissent massivement dans des programmes originaux qu’ils diffuseront sur leurs services afin de dynamiser le recrutement de nouveaux abonnés.

Alors qu’on parle de 20 milliards de dollars investis par Netflix en 2022, Disney a déclaré vouloir investir 33 milliards, Comcast (NBCUniversal et Peacock) 26 milliards de dollars, AT&T et Discovery/WarnerMedia (HBO Max) 22 milliards de dollars, tandis qu’Amazon Prime Video va mettre en ligne la série tirée du Seigneur des Anneaux, la plus chère de toute l’histoire de la SVOD.

Cette folle course aux dépenses est très contraignante pour Netflix qui ne dispose que d’un canal de distribution, à la différence des studios qui jouent à la fois sur la salle, la SVOD, la télévision et les ventes internationales pour amortir les coûts de leurs programmes.

Croissance des abonnés Netflix 2018-2022 – Source : Netflix

Prix : 20 dollars, le plafond ?

Pour financer ces dépenses hollywoodiennes, Netflix n’a pas d’autre choix que de faire passer les abonnés à la caisse. C’est chose faite aux Etats-Unis en ce début d’année 2022 avec l’approche de la barre symbolique des 20 dollars et l’application d’une hausse de 11%.

Mais à ce niveau de prix, on peut commencer à s’interroger sur les perspectives de hausse de prix de l’abonnement premium. En effet, il y un moment où les consommateurs arbitreront entre les différents services de streaming, comme ils l’ont fait avec leur abonnement au câble, provoquant le fameux phénomène de « cord cutting ».

A la tendance de la « SVOD Fatigue » pourrait donc succéder une vague de « SVOD cutting » qui viendrait menacer la croissance à long terme de Netflix si les prix continuaient à augmenter.

Churn & NPS : sujet tabou

Au-delà de l’avis des investisseurs, dont les décisions impactent directement le cours de bourse, Netflix mesure l’engagement, la fidélité et la satisfaction de ses abonnés en surveillant plus particulièrement deux chiffres : le taux de désabonnement ou de résiliation (le churn) et le NPS (qui traduit la satisfaction des clients). Pour Ted Sarandos, aucune crainte à avoir pour le churn : « Nous n’avons pas vu d’impact sur la rétention » a-t-il déclaré lors de la conférence avec les analystes.

D’après plusieurs sociétés spécialisées, le taux de churn de Netflix oscillerait entre 2 et 4%, très loin devant ses principaux concurrents qui ont un taux de churn souvent supérieur à 10%. Mais les récentes hausses de prix combinées à une concurrence plus dure pourrait faire grimper le churn très rapidement et ce, dès 2022.

Le site Comparably a classé les NPS des principales entreprises américaines : Netflix arrive en deuxième position avec un NPS de 57, quelques points devant ses concurrents (Amazon : 54 Disney et Apple : 52). Là aussi, rien n’est garanti et les efforts des autres services de SVOD risque de remettre en cause la domination de Netflix.

Les pistes de diversification

Bien que Netflix se montre confiante quant à ses perspectives de croissance sur le marché de la SVOD, elle cherche à sécuriser ses abonnés et à diversifier ses revenus.

En lançant son service éditorial « Tudum » ou en se lançant dans le jeu vidéo. Mais la principale diversification de 2021 réside dans la volonté de Netflix de s’adapter aux marchés locaux et à mieux exploiter à l’international ces programmes : pour preuve Netflix a sous-titré 7 millions de minutes en 2021 et en a doublé 5 millions.

Concernant le jeu vidéo, la stratégie de Netflix est assez floue et surtout très éloignée des standards des jeux qui dominent le marché.

Greg Peters, COO & Chief Product Officer, précise : « Je pense que dans une certaine mesure, c’est une confirmation de la thèse fondamentale que nous avons autour de l’abonnement qui est un excellent modèle pour connecter les consommateurs du monde entier avec les jeux et les expériences de jeu. Et nous sommes ouverts aux licences, à l’accès à la propriété intellectuelle de grands jeux que les gens reconnaîtront. Et je pense que vous verrez certaines de ces choses se produire au cours de l’année à venir. Nous sommes donc très ouverts. Nous allons être expérimentaux et essayer un tas de choses. Mais je dirais que notre vision du prix à long terme s’articule davantage autour de notre capacité à créer des propriétés liées aux univers, aux personnages et aux histoires que nous construisons ailleurs et à amplifier cette valeur pour les fans de ces histoires. »

Reed Hastings lors de la présentation des résultats Q4 2021 de Netflix – D.R.

Pour certains investisseurs, Netflix c’est bien « finix »! Ceux qui sont en recherche permanente de valeurs à fort potentiel de croissance pourraient se détourner du marché de la SVOD qui fait désormais partie du paysage audiovisuel. Ils ont sans doute mieux à faire sur les nouvelles valeurs du metavers, en attendant que la firme de Los Gatos redevienne à leurs yeux une valeur d’hypercroissance. Reste que le marché de la concentration des médias reste très actif et qu’une baisse durable de la capitalisation boursière de Netflix pourrait donner des idées à des entreprises à la recherche d’une place au soleil du marché SVOD.

Pour les consommateurs, Netflix n’est pas « finix » ! Netflix reste « the place to binge » pour des millions de fans de séries et de cinéma dans le monde. Mais les portefeuilles ne sont pas extensibles et il se peut que les consommateurs procèderont à des arbitrages plus sélectifs entre les plateformes, tant elles sont devenues nombreuses. Car viendra bien le moment où Netflix aura soit fait le plein d’abonnés, soit mis en ligne des programmes qui ne permettent pas d’accélérer la croissance.